2、全球最大交易所币安,

国区邀请链接:https://accounts.suitechsui.io/zh-CN/register?ref=16003031 支持86手机号码,网页直接注册。

跨期套利,又称期期套利,是套利策略中使用较为普遍的一个策略,即在同一合约品种的不同月份的合约上建立数量相等、方向相反的交易头寸,最后以对冲或交割方式结束交易、获得收益的方式。

在欧易平台上,目前的交割合约有当周、次周、当季和次季合约,因此我们就可以通过跨期套利策略买卖不同到期日的合约来进行套利。

一、跨期套利原理

1)价差

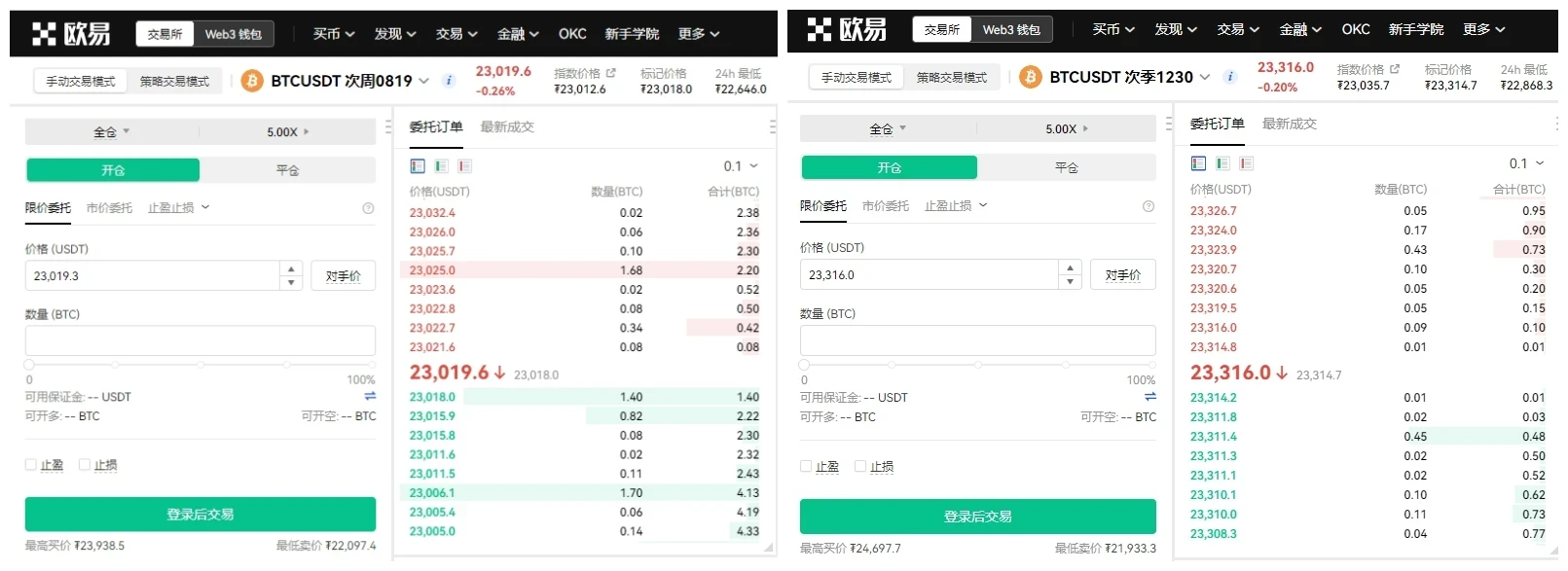

我们都知道,合约的价格反映的是市场对于标的资产未来价格的预期。在交割合约市场上,对于同一个标的物而言,不同交割时间的合约,它们之间的价格往往会产生差异。如下图所示:在欧易平台上,BTC次季交割合约当前的标记价格为23,314.7 USDT,BTC次周交割合约当前的标记价格为23,018.0 USDT。

本篇报告中,我们将“价差”定义为同一标的资产的远期合约与近期合约的价格差:

价差 = 远期合约价格 – 近期合约价格

在各种市场因素的影响下,合约的价格会发生变动,而各期限合约的波动幅度(即价差的涨跌幅度)会发生变化,如上图中BTC次季合约价格下跌0.20%,BTC次周合约价格下跌了0.26%。跨期套利策略的前提条件为,“价差”总是在一定区间内发生波动,而交易者通过历史数据测算能够确定价差的概率分布区间。

2)跨期套利

套利者跨期套利的基本原则即为:

价差放大趋势时,即远期合约涨幅大于近期合约的涨幅,或者说远期合约的跌幅小于近期合约的跌幅(通常为长期看涨预期),交易者采取多头套利规则,买入其中价格较高的合约,同时卖出价格较低的合约;

价差减小趋势时,即远期合约涨幅小于近期合约的涨幅,或者说远期合约的跌幅大于近期合约的跌幅(通常为长期看跌预期),交易者采取空头套利规则,卖出其中价格较高的合约,同时买入价格较低的合约。

多头套利:在价差放大趋势下,我们采取多头套利策略。如下表所示,我们买入开多仓位价值1BTC的次季合约,卖出开空仓位价值1BTC的当季合约,假设未来市场价格下跌,那么在远期合约(次季合约)亏损100U,近期合约(当季合约)盈利300U,因此总盈利为200U。

空头套利:在价差减小趋势下,我们采取空头套利策略。如下表所示,我们卖出开空仓位价值1BTC的次季合约,买入开多仓位价值1BTC的当季合约,假设未来市场价格下跌,那么在远期合约(次季合约)盈利300U,近期合约(当季合约)亏损100U,因此总盈利为200U。

如上示例,若使用统一账户开10倍杠杆合约,不同时期合约风险对冲,仅需0.2BTC本金,即可在合约价差300U时盈利达到200U。在实际操作中,若合约价差大,能合理设置杠杆倍数扩大本金的同时注意风险控制,且手续费等成本可控时,就可长期使用该策略进行套利。

二、跨期套利操作

欧易现已推出套利下单的策略模式,在套利下单页面可直接筛选出符合您套利策略的官方推荐套利组合,也可以自行选择套利组合。

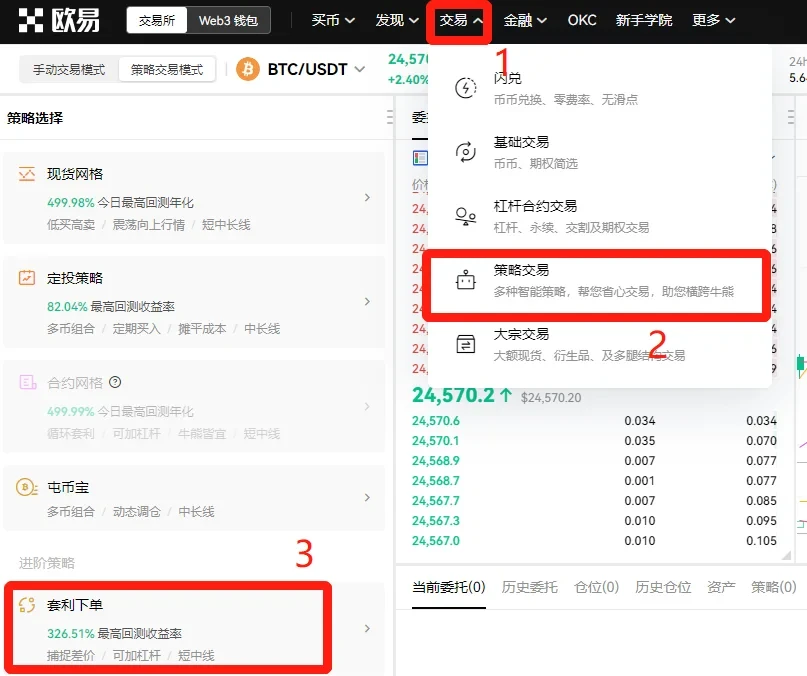

点击导航栏【交易】,选择【策略交易】,选择【套利下单】;

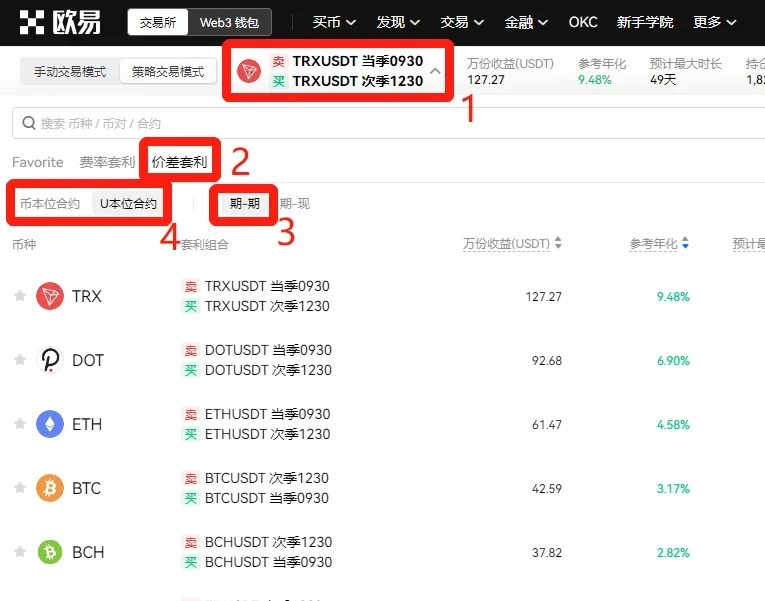

在套利下单页,点击交易对,选择【价差套利】,选择【期-期】模式,随后即可选择币本位合约和U本位合约查询官方推荐套利组合和组合对应交易对、收益情况等信息。

官方推荐套利组合会提供如下信息:

a.万份收益:假设价差回归到0,投入1万USDT获得的理论收益:

【币本位】万份收益=|当前价差率|*1万USDT

【U本位】万份收益=|当前价差率|*1万USDT/2

*根据理论值计算(不含手续费),仅供参考,实际操作需具体分析。

b.参考年化:假设价差回归到0,理论上计算的参考年化: 【币本位】参考年化=|当前价差率|*365/最大时长 【U本位】参考年化=|当前价差率|*365/最大时长/2 *最大时长不足1天按1天计算。

c.预计最大时长:预计价差回归的可能最大时长,【期-期】的预计最大时长按照近期合约交割剩余时间计算。

d.持仓价值:当前总持仓价值

e.价差率:价差率=(左腿的价格-右腿的价格)/右腿的价格

f.7日价差走势:近7日价差走势图

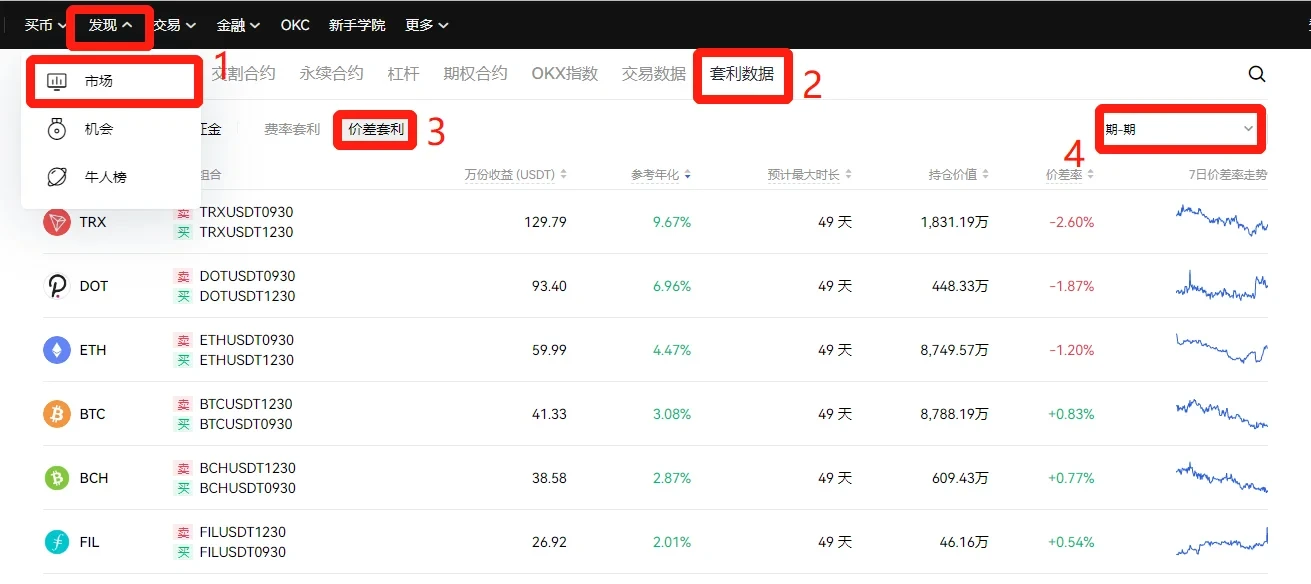

此外,在【发现】-【市场】-【套利数据】页面,也可以查看价差套利相关的详细数据。

三、结合网格策略进行跨期套利

从上面的分析中我们可以看出,跨期套利的盈亏只与不同期限合约的“价差”有关,而与价格无关。因此,当合约价差增大时,我们采用多头套利策略;合约价差减小时,我们采用空头套利策略,即可规避价格波动风险,获得稳定的收益。

在市场中实际操作时,可以结合网格策略进行多次价差套利操作。那么该策略的运用首先需要解决的问题是——如何判断价差的概率分布情况?

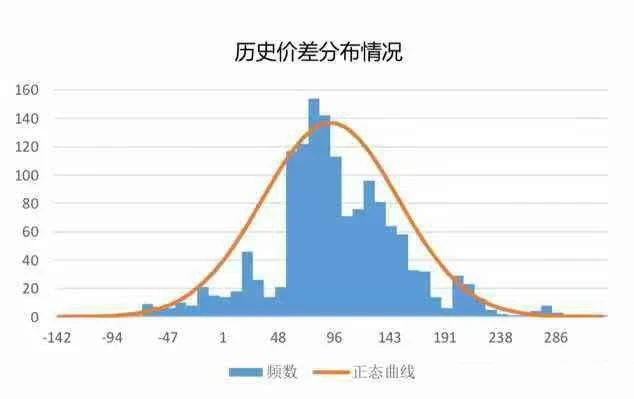

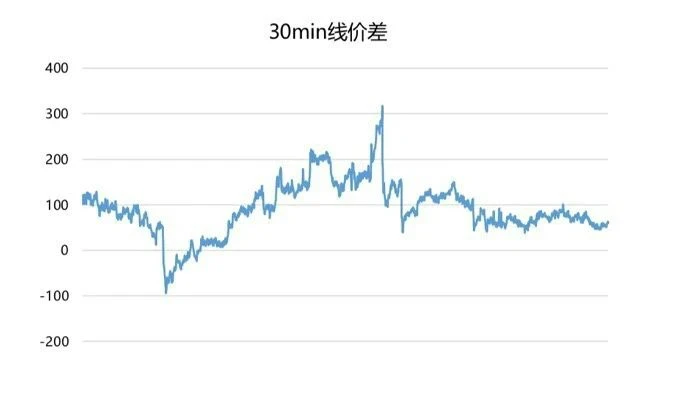

下图为欧易当季合约与次周合约在7月23日至8月22日的30min k线的价差变化情况,以及7月1日至7月22日的价差的分布情况。

若在7月23日启动套期策略,我们首先需要依据7月1日至7月21日的历史价差分布数据来判断价差的概率分布情况。从上图中我们可以得到,其价差主要在[-50,250]的区间内波动,而绝大部分价差分布在[70,100]的区间内。因此在实际操作中,我们可以设定100 U为标准线,随后使用网格交易法进行操作。

网格交易法的核心思想即分散多份资金,低吸高抛,主要的优势包括三个方面:

一是可以使用程序运行,不需要人为择时;

二是论是在何种市场趋势下,无论采用多头跨期套利还是空头跨期套利,在使用网络交易法后均可盈利;

三是在合约市场中,由于合约价格最终收敛于现货价格,因此不同期限合约的价差也限定在一定的区间内,不会出现价差突破边界一直游离区间之外的现象,只会在一定的区间内来回震荡,避免了价格单方向突破造成网格交易法失灵的问题。

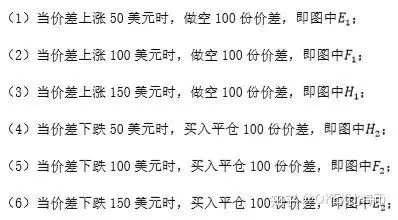

在设定了标准线价格为100 U后,我们设置[-50,250]为交易区间,同时规定50 U为间隔交易价,这意味着在每一次下跌中,我们最多使用三次多头套利策略进行交易;在每次上涨中,我们最多使用三次空头套利策略进行交易。假设我们每次只用100份当季合约和100份次周合约进行套利交易,那么我们的总资金成本为:60,000 U。

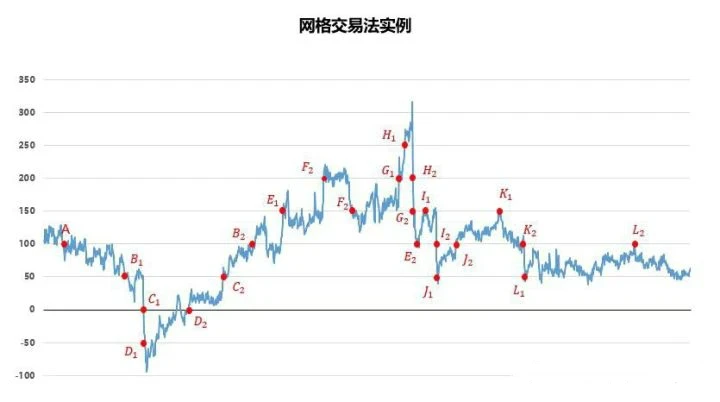

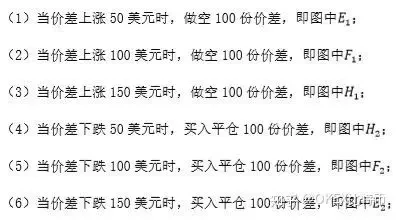

网格交易法的具体做法如下图所示。我们从A点的标准线位置开始,规定:

1. 在100 U的标准线以下

价差每下跌50 U,就买入X份当季合约,卖出X份次周合约,简称为“做多X份价差”;此后,价差每上涨50 U,就卖出X份当季合约,买入X份次周合约,简称为“对X份价差卖出平仓”,具体的操作为:

2. 在100 U的标准线以上

价差每上涨50 U,就买入X份次周合约,卖出X份当季合约,简称为“做空X份价差”;以后,价差每下跌50 U,就卖出X份次周合约,买入X份当季合约,简称为“对X份价差买入平仓”。

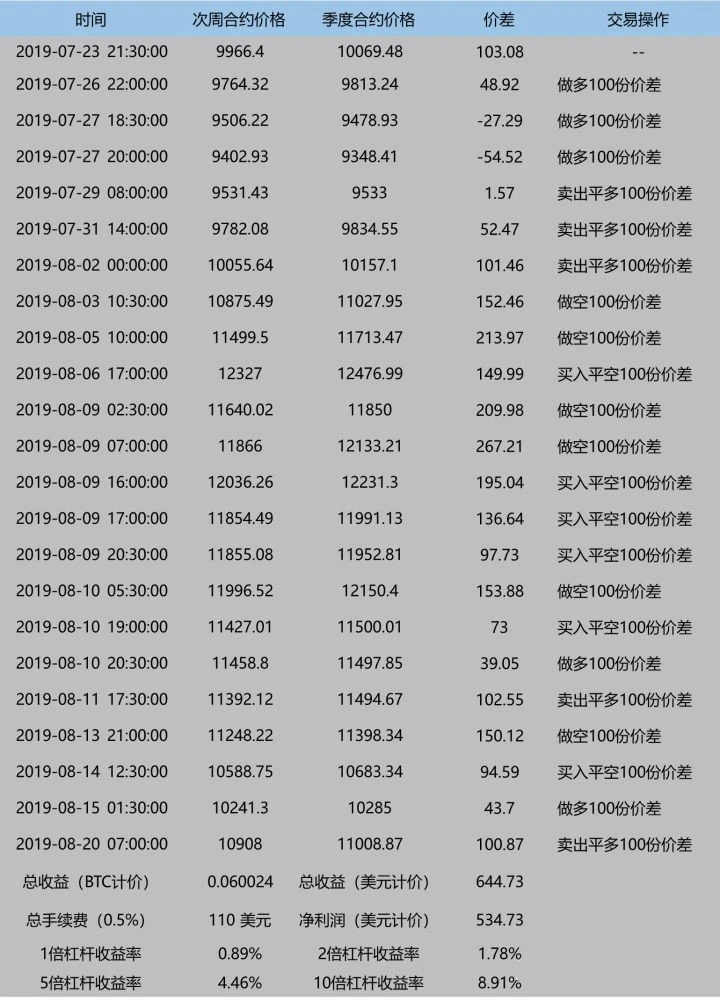

按照以上方案,我们的套利策略的具体情况如下:

注意事项

1)为简便计算,上述交易使用的是30min K线的收盘价以及50 U一个档位的交易策略,因此近1个月的时间里,收益率仅为0.89%;在实际操作中,套利交易可完全由程序运行,因此我们可以使用10min线甚至5min线,网络交易档位可以选择10 U一个档位,此时收益率将更高;

2)由于跨期套利模式只关心价差的大小而非价格的大小,而在全仓模式下,账户内一类期限合约的亏损可以由另一类期限合约的盈利弥补,所以全仓模式下使用跨期套利策略的爆仓概率远远小于传统合约交易的爆仓概率,并且统一账户将各个交易账户打通,更是极大地降低了套利风险。因此,使用跨期套利交易时,我们可以设置相对更高倍的杠杆。

但仍需要注意的是,尽管使用欧易统一账户及全仓模式的跨期策略可以降低爆仓风险,但使用过高的杠杆仍会出现爆仓的情况:

a.如上的案例背景,当我们在价差为50 U的位置做多100份价差后,价差跌至-1000 U的水平,此时我们如果采用100倍杠杆,那么做空100份次周合约的盈利远远低于做多100份当季合约的亏损,爆仓概率则变得极大;因此,虽然价差剧烈暴跌的情况很少出现,且受合约价格最终收敛于现货价格的原理,价差会在一般在正常波动区间,但仍需注意风险控制。

b.此外,因并不能保证远期合约和近期合约同时成交,并未实现风险对冲时,过高杠杆则同样有极大的爆仓概率。

3)使用网络交易法后均可盈利,但网络交易法也存在一些缺陷:

a. 标准线的设定(即上文中价差以100 U作为标准):若没有在安全边际内设定标准线,而在波动的顶部区域设立标准线(如将300 U的价差设为标准线,那么盈利的时间会很长,甚至出现损失)。因此标准线的设置直接决定了在一定时间内收益的多少;

b. 时间成本:采用网络交易法一定能盈利,但盈利的时间可能会很长。

风险提示:本篇文章不构成投资推荐。投资应该考虑个人风险承受能力,请注意风险控制,慎重进行投资决策。

数字藏品

数字藏品